Expert-Talk mit Dr. Josef Obergantschnig rund um nachhaltige Investments. SDG oder ESG?

Ähnlich wie beim Wocheneinkauf. Auf der Suche nach nachhaltigen Investments, also dem Bio-Ei in Sachen Geldanlage, erwarten uns zahlreiche schimmernde Labels und Öko-Zertifikate. Ebenso wie bei Bio-Lebensmitteln ist auch hier nicht alles so nachhaltig, wie es auf den ersten Blick scheint. Denn: Der Begriff “Nachhaltiges Investment” ist weder geschützt noch einheitlich definiert. SDG oder ESG? Scheinbar gibt es für jedes Verständnis von nachhaltiger Geldanlage ein passendes Investment.

Daher frage ich mich: Was ist dran am Nachhaltigkeits-Boom? Tatsächlich ein Wertewandel am Kapitalmarkt oder doch nur Imagepolitur? Wie kann ich als Investor erkennen, wie nachhaltig ein Investment ist? Und nicht zuletzt: Welche Risiken schlummern in diesen Investments?

Diese und weitere Fragen stelle ich heute einen Experten in Sachen Nachhaltigkeit. Josef Obergantschnig ist Chefanalyst und Anlagestratege bei der Security KAG, eine Tochter der Grawe Gruppe. Darüber hinaus ist er Präsident des Klubs für Wirtschaftsethik ETHICO.

Josef zeigt uns heute, wie sich nachhaltige Geldanlage aus Sicht eines Fondsmanagers darstellt und welche Chancen er in der zukünftigen Entwicklung sieht. Eine Kurzbeschreibung der wichtigsten Labels und Kriterienkataloge rund um Nachhaltigkeit findest du in meinem Blogartikel Nachhaltige Geldanlage – Von Green Investing bis Impact Investing.

Josef zeigt uns heute, wie sich nachhaltige Geldanlage aus Sicht eines Fondsmanagers darstellt und welche Chancen er in der zukünftigen Entwicklung sieht. Eine Kurzbeschreibung der wichtigsten Labels und Kriterienkataloge rund um Nachhaltigkeit findest du in meinem Blogartikel Nachhaltige Geldanlage – Von Green Investing bis Impact Investing.

Birgit: Hallo, Josef! Ich freue mich heute mit dir hier zusammen zu sitzen.

Josef: Hallo. Birgit, freut mich sehr.

Birgit: Ich habe nachgerechnet. Wir haben vor ungefähr zwölf Jahren gemeinsam eine Ausbildung zum Analysten abgeschlossen. Das ist schon richtig lange her. Wie ich online gesehen habe, hat sich in deinem Leben richtig viel getan. Was muss unsere Hörerinnen und unser Hörer über dich wissen, dass sie nicht online finden?

Josef: Eine schwierige Frage zu Beginn. Zunächst muss ich gestehen, dass ich etwas schockiert bin, wie lange unsere Ausbildung schon zurückliegt. Ich hätte nicht gedacht, dass es schon 12 Jahre her ist. Was muss man über mich wissen? Ich bin seit mittlerweile zwölf Jahren bei einer österreichischen Kapitalanlagegesellschaft [Security Kapitalanlage AG] für das Fondsmanagement verantwortlich. Und ich habe einen Spleen. Ich beschäftige mich gerne damit skurrile Dinge messbar zu machen.

Definition von Nachhaltigkeit und Messgrößen

Birgit: Du hast dir das Thema Nachhaltigkeit genauer angeschaut. Wie angesprochen, ist der Themenkreis noch recht unscharf. Nachhaltigkeit ist nicht definiert, ist kein klassifizierter geregelter Begriff. Eigentlich darf sich alles als nachhaltiges Investment bezeichnen. Wie definierst du für dich und dein Tun Nachhaltigkeit? Woran machst du fest, was nachhaltig ist?

Birgit: Du hast dir das Thema Nachhaltigkeit genauer angeschaut. Wie angesprochen, ist der Themenkreis noch recht unscharf. Nachhaltigkeit ist nicht definiert, ist kein klassifizierter geregelter Begriff. Eigentlich darf sich alles als nachhaltiges Investment bezeichnen. Wie definierst du für dich und dein Tun Nachhaltigkeit? Woran machst du fest, was nachhaltig ist?

Josef: Ich vertrete die europäische ganzheitlich Betrachtungsweise. Ein klassisches Beispiel ist ESG. E für Environment, also Umwelt. S für die soziale Dimension und G für Governance [Unternehmensführung]. Im angelsächsischen Raum wird hingegen Governance stärker betont. Als Portfoliomanager ist mir bei der Titelanalyse als auch bei der Bewertung von Themen eine ganzheitliche Betrachtung wichtig. So fließen möglichst viele Informationen ein. Neben klassischen ökonomischen Komponenten auch andere Themen, die ein Unternehmen wertvoll machen.

Birgit: ESG ist ein häufig eingesetztes Klassifizierungsschema, beispielsweise auch bei ETFs. In einem Artikel habe ich gelesen, dass beispielsweise das Unternehmen Tesla von dem Analysehaus MSCI als sehr nachhaltig bewertet wird. Zugleich stuft ein britisches Analysehaus Tesla als nicht nachhaltig ein. Kannst du dir erklären, ohne den Fall zu kennen, wie dasselbe Bewertungsschemata zu so unterschiedlichen Ergebnissen führt?

Europäische vs. angelsächsische Definition von Nachhaltigkeit.

Josef: Ich kann ein anderes Beispiel anführen. Wir greifen in unserer Analyse auf zwei unterschiedliche Datenbanken und Datenanbieter zu. Einerseits die ISS-Oekom. Diese arbeiten nach dem europäischen Ansatz der Nachhaltigkeitsbewertung. Andererseits greifen wir auf Sustainalytics zu. Vergleicht man die Ergebnisse der beiden Datenbanken für nachhaltige Portfolios, gibt es teilweise sehr große Diskrepanzen. Der europäische Ansatz weist ein starkes Übergewicht an europäischen Titel auf, ein gewisser Home Bias. Das hat man bei amerikanischen Titeln nicht.

Josef: Eine gute Vergleichsmöglichkeit bietet ÖGUT [Österreichische Gesellschaft für Umwelt und Technik]. Deren Bewertungsschema basiert auf einer Punkteskala. Bei plus neun Punkten bist du supersauber. Bei minus 9 Punkten kaufst du das Böse vom Bösen ohne Rücksicht auf Verluste. Wendet man beispielsweise das Bewertungsschema von ÖGUT auf das nachhaltige MSCI-Portfolio an, so erhält man lediglich zwei bis drei Punkte. In Worten wäre das ansatzweise nachhaltig. Das Portfolio von ISS-Oekom erhält neun Punkten und ist damit extrem nachhaltig.

Josef: Ein weiteres Beispiel. Einige unserer nachhaltigen Fonds, die das österreichischen Umweltzeichen tragen, liegen bei amerikanischen Datenbanken für nachhaltige Investments im hinteren Bereich. In manchen Fällen wäre das Ranking in der Nachhaltigkeit besser, wenn ich ohne Selektion den Markt kaufen würde.

Somit: Wie du es erwähnt hast. Es ist reiner Definitionssache was man unter Nachhaltigkeit versteht.

Birgit: Für mich als Anlegerin heißt das also, dass ich mir überlegen muss, was ich unter Nachhaltigkeit verstehe. Dann kann ich mich auf die Suche machen, welches Klassifikationsschema, welches Label meine Definition halbwegs abbildet. Hast du da ein paar Tipps, wie ich da am schnellsten vorgehen kann? Was bildet in deinen Augen die europäische Sichtweise von Nachhaltigkeit gut ab?

Umwelt, Sozial und Unternehmensführung. SDG oder ESG?

Josef: Aus meiner Sicht ist es wichtig alle drei Kriterien zu kombinieren. Also den Umweltbereich, den sozialen Bereich, aber auch den Bereich der Governance, der Unternehmensführung. In Österreich gibt es beispielsweise das Label des Österreichischen Umweltzeichens. Aktuell sind hier 110 bis 120 Fonds gelistet. Anzumerken ist jedoch, dass ich nicht alle Asset Klassen, beispielsweise einen Mischfonds, mit einem Umweltzeichen ausstatten kann.

Josef: Die EU hat angekündigt im Sinne einer Taxonomie-Reform an einem europäischen Nachhaltigkeits-Label zu arbeiten. In einem ersten Schritt wird davon jedoch nur das Umweltthema, sprich die CO2-Problematik, abgedeckt werden.

Birgit: Somit ist vorerst auch das neue EU-Labeling, also die grüne Taxonomie, kein investorenfreundliches Gütesiegel für Nachhaltigkeit. Der Markt bleibt damit wenig transparent.

Josef: Im ersten Schritt ist es angebracht den Bereich E [Environment, Umwelt] abzudecken. Die Bereich S [Social] und G [Government] werden mit hoher Wahrscheinlichkeit nachgereicht. Das Thema Klima steht klar im Fokus der EU-Maßnahmen. Dabei handelt es sich ja auch um eins der größten Risiken laut der globalen Risikolandkarte der Weltbank. Darüber hinaus finden die Sustainable Development Goals der UN Berücksichtigung in der neuen Taxonomie.

SDG – Substainable Developement Goals und Kapitalanlage.

Birgit: Weil du sie gerade ansprichst. Du hast mit deinem Team für den SDG Award in Österreich ein Klassifikations- oder Bewertungsschema entwickelt. Das SDG Modell ist relativ komplex. 17 Teilziele und 169 Teilindikatoren. Was kann dieser Indikator, das beispielsweise ESG nicht abholt?

Josef: SDG, also die Sustainable Development Goals, sind die Nachfolger der Millennium Development Goals, also den Millenniumsziele. Damals hat jedes Land klare Zielvorgaben erhalten hat. Wir [Österreich] hatten 48 klar formulierte Ziele. Beispielsweise: Reduktion der Treibhausgasemissionen um 20 Prozent in 15 Jahren. Die Sustainable Development Goals sind die logische Erweiterung. Aus acht wurden 17 Cluster, die Ziele haben sich annähernd verdreifacht.

Josef: Aus meiner Sicht fehlt es den Sustainable Development ganz klar an Messbarkeit. Die europäische Statistikbehörde weist nur für 20 Prozent der 169 Indikatoren konkrete Messgrößen aus.Frech formuliert: Die Sustainable Development Goals sind zu konzipiert für Staaten. 193 Staaten haben sich diesen Zielen unterworfen. Defacto wissen sie aber nicht genau, was sie bis 2030 erreichen wollen. Die Ziele sind teilweise sehr oberflächlich formuliert.

Wer erfüllt die Substainable Development Goals bereits heute?

Josef: Bei unserer SDG Studie haben wir versucht Messgrößen zu integrieren. Anlass war übrigens eine Frage meines Sohnes. Er hat mich zu den UN Sustainable Development Goals befragt und stolz habe ich ausführlich geantwortet. Irgendwann fragt er mich wie weit wir sind und ob wir unsere Ziele erreicht haben. Und ich konnte ihm die Frage nicht beantworten. In unserem SDG Studie haben wir den Weg über Vergleiche der EU-Länder gewählt. Damit ist zumindest eine Relation darstellbar.

Auch die Bertelsmann Stiftung hat einen SDG Indikator entwickelt und berücksichtigt über 80 Messgrößen. Ausgehend von 169 Teilindikatoren wird auch hier nur ungefähr die Hälfte messbar. Das ist aus meiner Sicht das größte Problem.

Birgit: Sind die SDG aufgrund der fehlenden Messgrößen interessant für Unternehmen? Zunehmend sieht man auf Webseiten, wie Unternehmen mit dem SDG-Labels werben.

Josef: Ja, es macht sich gut im Marketing. Ich bin mir nicht sicher, ob es nicht politisch gewollt ist, Transparenz und Messbarkeit gering zu halten. Schließlich muss es am Ende des Tages einen Bericht geben. Persönlich finde ich es sehr schade, da ich absoluter Befürworter der SDGs bin. Um langfristig etwas erfolgreich abzuschließen fehlt es jedoch noch an den Messgrößen zur Orientierung.

Die Grüne Lüge in der Geldanlage. SDG oder ESG?

Birgit: Bei grünen Investments hört man auch schnell von der grünen Lüge. Ähnlich wie in anderen Lebensbereichen, wo auf Basis fehlender Definition eine Unmenge an Siegeln auftaucht, beispielsweise bei Lebensmitteln oder im Bekleidungsbereich. Wie beurteilst du das im Bereich des Investierens? Gibt es bereits die grüne Lüge?

Josef: Unser Zugang ist allgemein Mindeststandards einzuführen. Wir investieren vom globalen Aktienfonds über Spezialthemen in Osteuropa bis hin zur Emerging Markets Anleihen. Nicht in allen Bereichen können strenge Nachhaltigkeitsrichtlinien umgesetzt werden. Gut lässt sich mit Ausschlusskriterien arbeiten. Das ermöglicht auch eine gewisse Transparenz. In bestimmten Bereichen haben wir Produkte, die sich an schärfere Kriterien orientieren und wir damit mehr Akzente setzen können.

Aus meiner Sicht ist es für die Glaubwürdigkeit wichtig, nicht nur ein Produkt oder Baustein zu haben, der super nachhaltig ist und alles andere wird ausgeblendet. Wir stehen für einen ganzheitlichen Ansatz und sind bemüht Nachhaltigkeit in unterschiedlichen Bereichen abzubilden.

Sind Néstle und Total nachhaltige Unternehmen?

Birgit: Meine Zweifel bestehen hinsichtlich Grüner Indizes und ETFs. Häufig erfolgt die Selektion auf Basis der ESG Kriterien. Im Euro Stoxx 600 ESG sind Unternehmen wie Néstle oder Total Teil enthalten. Anscheinend nach dem Best-In-Class Ansatz [Link Blog] die nachhaltigsten in ihrer Branche. Ich frage mich, was das mit Nachhaltigkeit zu tun hat, wenn ich solche Unternehmen in grün gelabelten Produkten finde.

Josef: Eine sehr interessante Frage. Für mich zeigt das einfach, wie unterschiedlich man Nachhaltigkeit verstehen kann.

Die Selektion nachhaltiger Investments kann auf Basis von Ausschlusskriterien erfolgen. Klassische Beispiele sind Kinderarbeit oder die Produktion von Massenvernichtungswaffen. Große Unternehmen scheiden bei harten Ausschlusskriterien häufig aus. Aus Sicht eines Portfoliomanagers sind Ausschlusskriterien mit Bedacht zu wählen.

Josef: Würde man beispielsweise eine Quote von Null bei Fracking ansetzen, dann wäre die Konsequenz ein Totalausschluss des Energiesektors. Keine Ratingagentur wird garantieren, dass ein Energiekonzern nicht doch irgendwo mit Fracking Umsätze machen könnte. Daher ist es sinnvoller eine niedrige Umsatzgrenze von eins bis fünf Prozent anzusetzen. Damit erweitere ich das Anlageuniversum und trage der Nachhaltigkeit dennoch Rechnung.

Josef: Ein anderer Zugang ist der Best-In-Class Ansatz. Hier scheiden große Unternehmen besser als kleinere ab. Dieser Ansatz wird öfters mit Greenwashing in Verbindung gebracht. Meine Empfehlung ist es selektiv vorzugehen. Als Investor sich anzusehen, welche Werte enthalten sind und nach welchen Kriterien ein Ausschluss erfolgt.

Führen strenge Ausschlusskriterien zu einer mangelden Streuung der Investmetns?

Birgit: Du hast gerade Ausschlusskriterien angesprochen. Der Katalog der österreichischen Bischofskonferenz ist mit einer der strengsten. Da bleibt nicht viel übrig, um investieren zu können. Sind wir noch in einer Phase, in der es eine breitere Definition braucht, um ein ausreichendes Anlageuniversum zu haben?

Josef: Dabei muss man sehr stark nach der Assetklasse unterscheiden. Bei einem österreichischen Mündelfonds funktioniert auch ein strenges Nachhaltigkeitskonzept. Bei Themengebieten, wie Anleihen aus Schwellenländern, werde ich aus Sicht der Nachhaltigkeit Abstriche machen müssen. Wir haben seit 2017 selbst einen Fonds in diesem Bereich. Wir haben uns entschieden nach strengen Kriterien zu selektieren. 64 Prozent des Anlageuniversums schieden aus.

Josef: Eine Alternative ist der Best-In-Class Ansatz, verbunden mit Abstrichen bei der Nachhaltigkeit. Ich schaffe eine gewisse Breite, habe aber weniger Tiefe in der Nachhaltigkeit. Für uns als Asset Manager ist wichtig, wie groß ist der Fischteich, also das invertierbare Volumen, ist. Zu bedenken ist auch, dass ich bei einer strengen Auslegung von Nachhaltigkeit ein Trend zu Europa, zu hohen Bonitäten und zu europäischen Themen habe. Zumindest nach der österreichischen oder der europäischen Definition von Nachhaltigkeit. Das macht es im gegenwärtigen Marktumfeld, Stichwort Niedrigzins- bzw. Nullzinsphase, schwierig.

Das Spannungsfeld: Nachhaltigkeit – Anlageuniversum – Rendite.

Josef: Wir haben uns daher für eine breitere Definition entscheiden. Am Ende des Tages wollen unsere Investoren ihr Geld gut verzinst wissen. Wir achten auf eine möglichst nachhaltige Veranlagung. Will man breit diversifiziert sein, dann muss man bei gewissen Asset Klassen Abstriche machen. Will man Nachhaltigkeit sehr streng umsetzen dann kann man nicht die komplette Finanzmarkt Landschaft abdecken.

Birgit: Wie groß ist dieser kleine, sehr strenge Anteil? Ist der schon überfischt? Sind da noch Fische in diesem eng definierten Nachhaltigkeits-Segment?

Josef: Wir haben uns das für den MSCI World im Detail angesehen. Du hast das Beispiel der österreichischen Bischofskonferenz angesprochen. Wenn ich damit ein Emerging Markets Portfolio umsetzen will, bleibt kein Emittent übrig. Somit: Hier stellt sich die Frage gar nicht. Wenn ich im sicheren Anleihen Bereich, irgendwo von A Single bis Dreifachen A Bonitäten denke, dann kann ich auf Basis der ÖGUT ein plus neun Punkten Portfolio, also beim Punktemaximum, darstellen. Hier habe ich aus Sicht der Diversifikation keinen zu kleinen Fischteich. Bei Emerging Markets muss ich bei der Güte der Nachhaltigkeit klar Abstriche machen. Auf Basis der ÖGUT von plus neun bis minus neun Punkten lande ich bei ungefähr plus sieben Punkten. Aus Sicht der Nachhaltigkeit weiterhin sehr gut und ein umsetzbares Portfolio.

Welchen Einfluss hat der Investor auf Unternehmen?

Birgit: Hast du Erfahrungen mit Stimmrechtsnutzung oder Deinvesting-Strategien aus nachhaltigen Gesichtspunkten? Macht das einen Unterschied? Habe ich damit einen Impact?

Josef: Ich glaube nicht, dass wir als kleine Investor in Europa einen großen Impact haben. Wenn wir schreiben: Dear Mark Zuckerberg, mir gefällt dies und jenes an deinem Unternehmen nicht. Dann lande ich im besten Fall bei der PR-Abteilung oder Public Relations, wenn überhaupt.

Josef: Unser Ansatz ist, dass wir als Finanzorganisation in Österreich unseren Schwerpunkt in der DACH Region [Deutschland, Österreich, Schweiz] haben. Dort, wo wir große Bestände haben suchen wir den direkten Dialog mit Unternehmen. Interessant war beispielsweise ein Gespräch mit der österreichischen VOEST. Diesen war nicht bekannt, dass sie bei einigen Nachhaltigkeits-Ratingagentur sehr schlecht bewertet wurden. Dabei hatte das Unternehmen jene Information, die für ein besseres Rating notwendig waren. Ein einfaches Schnittstellenproblem zwischen Ratingagentur und Unternehmen. Unklarheit besteht hier in den Fragen „Was brauchen die von uns?“ und „Was sollen wir diesen liefern?“.

Josef: Ein großer Impact geht nur in der Schwungmasse. Global steigt auch auf der institutionellen Seite der Druck Richtung Nachhaltigkeit. Damit werden sich Unternehmen dem Thema stärker widmen. Ein Aspekt ein Berichtswesen für Nachhaltigkeit aufzubauen. Eine Voraussetzung um Teil des nachhaltigen Anlageuniversums zu sein und damit am Ende des Tages auch Kapitalgeber zu haben.

Wie groß ist der Markt für nachhaltige Investments tatsächlich?

Birgit: Im Rahmen der EU-Taxonomie sollen auch institutionelle Investoren, wie Pensionskassen oder Vorsorgekassen, ihre Richtlinie nach nachhaltigen Kriterien auszurichten. Wären das nicht große Volumina, die durchaus Kurse bewegen können? Wie stark müssten diese Marktplayer ihre Anlagerichtlinien überhaupt verändern?

Josef: Die Richtlinien müssen insofern verändert werden, dass eine Integration der ESG Kriterien erfolgen muss. ESG und damit Nachhaltigkeits-Kriterien müssen in die Management-Entscheidungen einfließen. Sehr häufig ist es noch so, dass die Bewertung in zwei losgelösten Abteilungen erfolgt. Für Nachhaltigkeit gibt es oft unternehmensintern eine Art Research-Agentur. Auf der anderen Seite sitzt der Asset Manager oder Portfoliomanager. Wir sind dazu übergegangen unsere Fondsmanager dual auszubilden. Neben der klassischen Ausbildung für den Finanzmarkt machen diese auch eine ESG- oder Nachhaltigkeits-Ausbildung. Das verändert den Blickwinkel des Entscheidungsträgers. ESG-Kriterien fließen direkt in den Entscheidungsprozess mit ein. Ich erwarte, dass sich dieser Trend in Richtung nachhaltige Investments verstärkt.

Josef: Betreffend der EU-Taxonomie. Gut finde ich, dass das Thema auf den Tisch kommt. Kritisch sehe, dass es teilweise sehr streng und auf Einzelthemen bezogen ist. Im ersten Schritt Environment, also Umwelt. Verbunden damit eine Portfoliokonzentration in diesem Bereich. Breite geht verloren. In den letzten zehn Jahre, also 2008 bis 2018, hätte man im MSCI mit einem reinen Environment optimierten Portfolio eine Underperformance von rund 15 Prozent erzielt. Rein durch die Konzentration auf Umwelt-Aspekte. Vergleichbares gilt auch reiner Ausrichtung auf soziale (S) oder unternehmerische (G) Kriterien.

Josef: Den großen Mehrwert der nachhaltigen Veranlagung erreiche ich nur, wenn ich flächendeckend und breit gestreut bin.

Selbes gilt bei der Bewertung von Unternehmen. Ein Unternehmen, das schwerpunktmäßig im Bereich E (Umwelt) ausgerichtet ist und dort zu den Top Performern zählt, ist es nicht zwingend in den Bereich S (Sozial) und G (Unternehmensführung).

Wird die Nachfrage größer als das Angebot?

Birgit: Du erwartest keinen Effekt auf die Preise nachhaltiger Assets, wenn Institutionelle Investoren hier stärker investieren.

Josef: Nein. Ich bin optimistisch. Ich erwarte seitens der Unternehmen ein Umdenken. Die Herausforderung für Finanzmarktteilnehmer und für uns als Investmenthaus wird es sein den eigenen Fokus festzulegen. Ich vergleiche es mit einem Trichter. Die Frage ist: Worauf lege ich meinen Schwerpunkt? Momentan sehen wir drei große Trends. Der Zugang über die Sustainable Development Goals, der ganzheitliche Zugang über ESG und der dritte Trend CO2. Hier dient der CO2-Fußabdruck als Kriterium bei der Titelselektion.

Orientiert an den Sustainable Development Goals verbleiben im Anlageuniversum auf Basis des MSCI Worlds 25 Prozent Healthcare Unternehmen. In der Grundgesamtheit sind diese mit sieben Prozent gewichtet.

Josef: Fokussiere ich mich hingegen auf den Faktor Energie, dann schließe ich den Energiesektor komplett aus. Bei CO2 optimierten Portfolios liegt der Anteil des Energiesektors bei null. Setze ich auf ein ESG Portfolio, dann sind beispielsweise Finanzwerte übergewichtet. Je nachdem, welche Kriterien ich anwende erhalte ich ein anderes Ergebnis. Am Ende des Tages kann es zu einem relativ starken Zielkonflikt kommen. Daher warne ich davor möglichst viele Aspekte zu berücksichtigen. Denn dann wird das investierbare Universum tatsächlich verdammt kein. Meiner Meinung nach zu klein, um es umzusetzen.

Nachhaltigkeit ist kein Konzept für enge Märkte.

Josef: Ein Praxisbeispiel dazu. 2011 haben wir unser erstes nachhaltiges Produkt konzipiert. Rückblickend etwas naiv einen nachhaltigen High Yield Fonds aufzusetzen. Also einen Anleihenfonds mit schlechten Bonitäten und zertifiziert mit dem österreichischen Umweltzeichen. Gemeinsam mit einer Nachhaltigkeits- Ratingagentur habe ich es mir genau angesehen. Am Ende sind 15 Emittenten übrig geblieben aus einem Universum von rund 600 Emittenten verbleiben. In einem breit gestreuten Portfolio in dieser Risikoklasse sollten zumindest 150 bis 200 Emittenten enthalten sein. Bei der Nachforschung zeigte sich die Ursache lag im Coverage. 70 bis 80 Prozent der Unternehmen schieden aus, da sie nach Nachhaltigkeitsaspekten nicht bewertet werden konnten.

Wir mussten unseren Anspruch runterschrauben und sind mit unserem Fonds mit einem Rating von 0,5 Punkten ÖGUT Punkteskala gestartet. Also gerade noch nachhaltig. Ende 2019 waren es bereits sechs Punkten und wir können heute ein sinnvolles und nachhaltiges High Yield Produkt umsetzen.

Josef: Dieses Beispiel zeigt schön den Entwicklungsprozess der Unternehmen. Klar, ein Teil der Veränderung ist Ergebnis einer verbesserten Kommunikation mit den Ratingagenturen. Auch unsere Engagement-Erfahrung zeigt, dass Unternehmen gar nicht wissen, welche Daten Ratingagenturen benötigen. In vielen Fällen sind diese intern vorhanden.

Treibt die Nachfrage die Preise nachhaltiger Assets?

Birgit: Somit muss sich der Bereich Investor Relations neu orientieren. Unternehmen sind gefordert ein neues Reporting aufzubauen, um bei Ratingagenturen überhaupt gelistet zu werden. Ist es damit tatsächlich eine Trendwende oder einfach nur ein Trend? Welchen Einfluss hat deiner Meinung nach der Faktor Liquidität in die bisherigen Kursentwicklungen? Du hast aufgezeigt, dass enge Marktsegmente problematisch sind. Kann hier eine liquiditätsgetriebene Rendite vorliegen?

Josef: Ich sehe es als Trendwende. Allein das Klimathema. Eine der ganz großen Herausforderungen des einundzwanzigsten Jahrhunderts. Organisationen wie die UNO oder die Weltbank machen hier Druck.

In Bezug auf Liquidität sehe ich es wie bei Finanzmärkten allgemein. Hier unterscheidet sich die nachhaltige Anlage nicht. In den liquiden Asset Klassen spielt es aus meiner Sicht eine geringe Rolle.

Josef: Worauf du anspielst sind sehr enge Segmente, wie den High Yield Bonds. Investiere ich hier nach nachhaltigen Richtlinien, dann habe ich einen sehr engen Markt. Im Falle einer Marktirritation und einer Korrektur, wie zuletzt im vierten Quartal 2018, muss ich aufgrund der Risikomodelle verkaufen. Die Frage ist klar: Wer kauft in diesem Moment? Diese Situation gilt natürlich für den gesamten Markt und nicht nur für die nachhaltige Anlage.

Fonds vs. ETF: Was leistet aktives und passives Management bei nachhaltigen Produkten?

Birgit: Inwieweit beißen sich da der klassische Managementansatz, also im Sinne von Risikomanagement mit Schwellenwert und möglichem Verkaufsdruck, mit nachhaltigen Investmentansätzen? Eine Idee bei nachhaltigen Investments ist es Unternehmen längerfristig zu begleiten, vielleicht auch in Phasen, in denen die Finanzkennzahlen schlechter sind. Wie ist das Nebeneinander machbar?

Josef: Ich sage es, auch wenn es mich fünf Euro für unser internes Phrasenschwein kostet: Die größten Fehler in der Veranlagung werden in guten und nicht in schlechten Zeiten gemacht. Meistens Einkauf eines zu hohen Risikos in mein Portfolio. Damit schwimme ich zwar gut im steigenden Markt mit, muss im Umkehrschluss aber schnell verkaufen. Aus meiner Sicht ist jeder gut beraten sich im Vorfeld zu überlegen, was ihn das im schlimmsten Fall kosten kann. Halte ich das aus?

Josef: Wir setzen auf eine ganzheitliche Risikobewertung. Häufig werden Risikokennzahlen falsch eingesetzt. In Krisenphasen steigt die Risikoprämie stark an. Oft auf das Doppelte bis Dreifache im Vergleich zum langjährigen Durchschnitt. Betrachte ich Risikokennzahlen für sehr lange Zeithorizonte, wie 20 oder 30 Jahre, mittle ich mir die Spitzen der Krisenjahre heraus. Die Folge: Ich unterschätze das Risiko. Wir schauen uns die Risikoprämie der Krisenjahre genau an. Hier ist die Volatilität meist eineinhalb bis zweimal höher als die langfristige durchschnittliche Volatilität.

Josef: Durch diese Art der Risikobetrachtung halten wir relativ stabile Quoten bei unseren Investments. Damit verbunden ein leicht antizyklischer Ansatz. Steigt beispielsweise das Segment Aktien überproportional und damit die Gewichtung im Portfolio, dann verkaufe ich bis zur neutralen Gewichtung. Im fallenden Markt kaufe ich nach. Das klassische Problem im Risikomanagement: Im steigenden Markt sind es keinem genug Aktien, im fallenden Markt will niemand Aktien haben.

Sind ETFs tatsächlich nachhaltig?

Birgit: Klassischer finanzpsychologischer Effekt. Das, was gestern war, wird morgen sein. Und daran orientieren wir uns.

Damit zum Thema aktives und passives Management. Vermehrt werden ETF als nachhaltiges Investment angeboten. Wie nachhaltig sind diese Produkte?

Josef: Das hängt vom verwendeten Kriterienkatalog ab. Wende ich das österreichischen Umweltzeichen, oder andere Nachhaltigkeitskriterien, auf den MSCI World an, dann ist das eigentlich ein aktiver Eingriff. Die Anwendung der Nachhaltigkeitskriterien erzeugt einen Tracking Error. Also ein Abweichungsrisiko von der Benchmark von zwei bis zweieinhalb Prozent. Aktives Management weist einen Tracking Error von, ich schätze, fünf Prozent auf.

Somit: Nachhaltigkeit per se ist aktiv. Entscheidend ist, welche Kriterien der ETF Anbieter anwendet.

Birgit: Auch hier ist die Empfehlung in die Tiefe zu gehen und nachzusehen welche Kriterien zur Anwendung kommen.

Josef: Genau. Kommt der europäische Ansatz oder der angelsächsische Ansatz zur Anwendung. Beim MSCI arbeitet iShares mit dem angelsächsischen Ansatz. Das wäre nach österreichischer Definition nicht sehr nachhaltig.

Braucht nachhaltiges Investieren ein aktives Management?

Birgit: Du hast kurz den Tracking Error angesprochen. Nachhaltige Fonds haben im aktiven Bereich meist einen höheren Tracking Error. Ist das nicht auch eine Chance zu zeigen, dass sich Mut zum aktiven Entscheiden auch auszahlen kann? Also Fondsmanager nicht nur an der Benchmark gemessen werden, sondern anhand längerer Zeithorizonte und sich trauen diesen Bias einzugehen?

Josef: Da die Zukunft schwer zu prognostizieren ist, glaube ich, dass man bei langfristigen Ansätzen mit einem passiven Investment gut beraten ist. Studien zeigen, dass es als Manager extremem schwer ist die Benchmark zu schlagen.

Josef: Für Investoren spannend ist die Frage, wie ich einen Fonds auswähle. Aus meiner Sicht macht es keinen Sinn den Fonds des Monats oder des Jahres zu kaufen. Vielmehr jenen Fonds, der langfristig erfolgreich war. Will ich als Asset Manager Fonds des Monats oder des Jahres werden, dann muss ich ein exorbitantes Risiko eingehen, um aus deiner Peergroup von über 2000 Fonds hervorzustechen. Wir haben uns das im Rahmen einer Studie angesehen. Jene Fonds, die auf Jahressicht erfolgreich waren, hatten auch viele Jahre im schlechtesten Pencil dabei. Langfristig sind jene Fonds erfolgreich, die kurzfristig nicht bei den Besten dabei sind und zugleich konstant zu den Besten 20 bis 30 Prozent zählen.

Josef: Es gibt Zeiten, da funktioniert passives Investment klar besser. Momentan geht der Trend ganz klar in diese Richtung. Es gibt auch Zeiten, da funktioniert das aktive Management gut und hat seine Berechtigung.

Kostet mich Nachhaltigkeit Rendite?

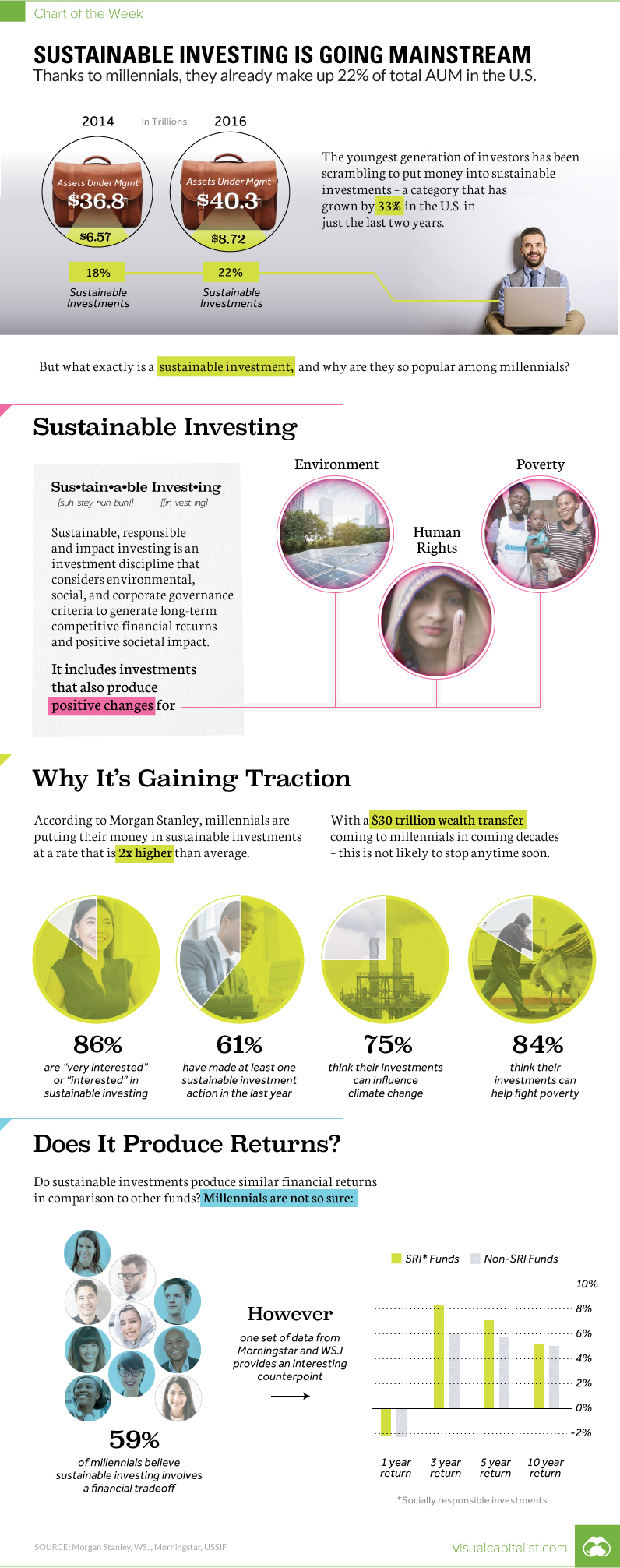

Birgit: Immer wieder wird diskutiert, ob nachhaltige Investments gleich gut, besser oder schlechter als ihre Benchmark sind. Wie du schon erwähnt hast, ist es abhängig davon, wo ich hinschaue. Ich habe einige Studien gelesen die nachhaltigen Investments eine vergleichbare Rendite wie ihre Benchmark ausweisen.

Birgit: Immer wieder wird diskutiert, ob nachhaltige Investments gleich gut, besser oder schlechter als ihre Benchmark sind. Wie du schon erwähnt hast, ist es abhängig davon, wo ich hinschaue. Ich habe einige Studien gelesen die nachhaltigen Investments eine vergleichbare Rendite wie ihre Benchmark ausweisen.

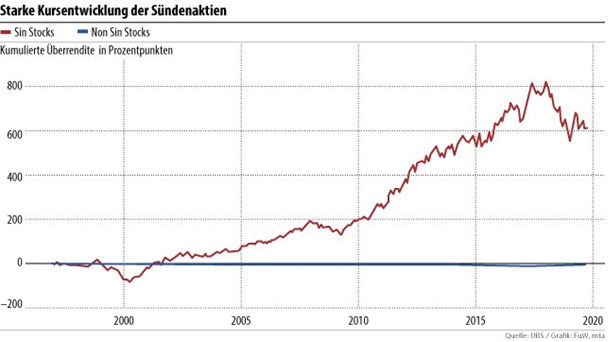

Natürlich habe ich mir auch die Gegenseite angesehen. Die Sin Stocks, also die bösen Buben. Diese haben seit 2009 richtig outperformed. Was ist deine Sichtweise zu mehr oder weniger Rendite bei nachhaltigen Investments?

Josef: Aus meiner Sicht kann man es ex ante einfach nicht sagen. Grundsätzlich entscheidend ist, dass das Investmentuniversum ausreichend groß ist. Problematisch sind kleine nachhaltige Anlageuniversen. Hier können interessante Anlagemöglichkeiten nicht enthalten sein.

Nachhaltige Investments sind weder im Renditevor- noch im Nachteil.

Josef: Metastudien versuchen häufig zu klären, ob nachhaltigen Ansätze einen positiven, einen negativen oder keinen Einfluss auf die Rendite haben. Die Schwäche dabei: Diese Studien reichen häufig bis in die siebziger Jahre zurück. Tatsächlich hat sich das Anlageuniversum für nachhaltige Investments aber erst in den letzten zehn bis 15 Jahre entwickelt. Das Rating Portfolio von ISS-Oekom hat sich in diesen Zeitraum von rund 600 Titeln im MSCI World auf knapp 1800 erhöht. Vor zehn Jahren hatte man lediglich für ein Drittel bzw. ein Viertel der Unternehmen überhaupt ein Nachhaltigkeitsrating. Daher zweifle ich solche Studienergebnisse an. Ich erlaube mir Professor Zechner von der Universität Wien zu zitieren. Er hat es akademisch gelöst. Er meint 1/3 meint es bringt was, 1/3 sagt es ist wurscht und 1/3 meint es kostet was.

Josef: Die Zukunft kann keiner vorhersagen. Ich glaube, dass es einen Trend in Richtung Nachhaltigkeit gibt. Sich hinzustellen und zu sagen Nachhaltigkeit bringt eine Outperformance erachte ich als unseriös.

Die Zukunft nachhaltiger Investments.

Birgit: Wie siehst du die Entwicklung nachhaltiger Investments? Derzeit melden sich ja ständig Krisenpropheten. Laut einer Studie ist der Anteil an Small und Mid Caps bei nachhaltigen Investments höher. Ich frage mich daher, ob diese Investments dann nicht anfälliger für Kursrückschläge sind?

Josef: Auch muss man prüfen, welcher Ansatz verwendet wird. Für den angelsächsischen Ansatz stimmt es, dass Small und Mid Caps höher gewichtet sind. Hingegen sind beim europäischen Ansatz, sprich ISS-Oekom, Large Caps überproportional stark gewichtet. Prinzipiell kann man sagen, dass beim europäischen Ansatz mit höherer Marktkapitalisierung oder mit besser Bonität auch die Güte der Nachhaltigkeit steigt. Small Caps haben im langfristigen Vergleich einen Performance-Aufschlag für das höhere Risiko. Bei Anleihen mit schlechterer Bonität einen Renditeaufschlag.

Josef: Vereinfacht ausgedrückt bin ich, aus der Perspektive des Risikos, bei dem europäischen Ansatz in Krisenszenarium besser geschützt. Einfach durch den Trend zu Europa, zu größeren Unternehmen und zu guten Bonitäten. Im Umkehrschluss heißt der Ausschluss schlechtere Bonitäten aber auch einen Renditeverlust. Das ist das Spannungsfeld, in dem wir uns bewegen.

Entscheide dich zu deiner Definitiion von Nachhaltigkeit. SDG oder ESG?

Birgit: Auch aus Risikoaspekt sollte ich als Anleger prüfen, ob eine angelsächsische oder europäische Nachhaltigkeitsdefinition Anwendung findet. Wie hoch ist mein Anteil an Small Caps und welches Risiko ist damit verbunden? Sitze ich es aus, mag es nicht so schlimm sein. Vielleicht bei einer angelsächsischen Ausrichtung einfach mit höheren Volatilitäten rechnen, als bei einem europäischen Ansatz.

Birgit: Ich nehme aus unserem Gespräch mit, eine klare Definition von nachhaltiger Anlage wird auch weiter auf sich warten lassen. Verbunden damit die Chance, dass im breiten Angebot jeder das für sich passende Produkt finden kann. Unterschiedliche Ansätze, für unterschiedliche Bedürfnisse und damit verbunden auch unterschiedliche Risiken.

Du hast einen positiven Ausblick für nachhaltige Investments. Was sind deine Tipps für Anleger und Anlegerinnen, die ihr Portfolio nachhaltig ausrichten möchten? Worauf sollten Sie achten?

Josef: Die beste Kennzahl ist das investierbare Universum von 100 Prozent mit dem verbleibenden Universum nach dem Nachhaltigkeits-Screening zu vergleichen. Damit erkenne ich die Schärfe der angewendeten Definition von Nachhaltigkeit. Im Schnitt fallen zumindest 50 Prozent des ursprünglichen Universums weg. Unbedingt auch auf Schwerpunkte achten. Werden gewisser Sektoren oder Länder ausgeschlossen? In welcher Form ist der Einschnitt erfolgt? Sind die Investments einigermaßen flächendeckend, dann ist die Wahrscheinlichkeit hoch, dass die Einschränkungen durch Nachhaltigkeitskriterien nicht zu stark sind und dementsprechend Opportunitäten genutzten werden können.

Investieren ohne Sin Stocks.

Birgit: In der Breite hoffentlich auch mehr Qualität. Ein paar Investments, die vielleicht unmittelbar eine gute Rendite abwerfen, aber alles andere als nachhaltig sind, weg zu lassen.

Josef: Die Sin Stocks.

Birgit: Ja, genau. Zum Abschluss: Hast du einen Tipp oder einen Link, wie unsere Hörer und Hörerinnen mit dir in Kontakt treten können?

Josef: Ich freue mich sehr mit den Hörern und Hörerinnen über LinkedIn in Kontakt zu treten. Ich poste jeden Tag eine Grafik und freue mich über einen Austausch von unterschiedlichen Sichtweisen. Als jemand, der die Finanzmarkt-Brille aufhat, suche ich die Diskussion mit Menschen, die aus anderen Branchen mit anderen Expertisen kommen. Ich schätze es Themen ganzheitlich zu diskutieren.

Birgit: Ich kann deine Grafiken nur empfehlen. Spannende Informationsgrafiken zu Themen aus dem Bereich der Finanzen, der Ökonomie und Ökologie.

Ich sag nochmals herzlichen Dank für deine Zeit und für deinen Input. Ich denke unsere Hörer und Hörerinnen haben mitgenommen, was sich im Fonds Management und Asset Management in der Nachhaltigkeit tut. Danke dir.

Josef: Vielen Dank, Birgit.

Zur Person

Zur Person

Dr. Josef Obergantschnig ist seit 2008 bei der Security KAG -Grawe Gruppe beschäftigt. Nachdem er jahrelang den Aktienbereich geleitet hat, bekleidet er seit Oktober 2011 die Funktion des Chief Investment Officers der Kapitalanlagegesellschaft. Neben dem Fondsmanagement zeichnet er sich für die vertriebsstrategische Ausrichtung der KAG verantwortlich. Er ist seit 1998 im Finanzbereich tätig und hat im Zuge seiner beruflichen Karriere mehrere Bereiche des Finanzbereiches durchlaufen und konnte sich demnach ein umfassendes Wissen aneignen. Seine universitäre Ausbildung schloss Dr. Josef Obergantschnig mit seiner Dissertation „Unternehmensrelevante Steuerungsinstrumentarien für KMU und EPU“ an der European University ab. Eine Executive MBA-Ausbildung sowie etliche fachspezifische Speziallehrgänge runden sein Ausbildungsprofil ab.

Links:

Weiterführende Beiträge:

Nachhaltige Geldanlage – Von Green Investing bis Impact Investing.

Bildrechte:

Bilder Josef Obergantschnig: Victoria Posch

www.canva.com

Grafik: https://www.visualcapitalist.com/

https://www.fuw.ch/